In einem wettbewerbsstarken Umfeld müssen sich Unternehmen zunehmend Gedanken machen, wie sie die Kundenbindung erhöhen und die Kundengewinnung steigern können. Insbesondere bei Produktionsunternehmen oder Großhändlern bieten sich hier vor allem Absatzförderungsinstrumente an. Eines davon ist die sogenannte Absatzfinanzierung. Was ist Absatzfinanzierung? Darunter versteht man, dass der Händler oder Lieferant dem Kunden zu seinem Produkt auch gleich eine passende Finanzierung anbietet. Das bedeutet, dass der Kunde auf Wunsch die Bezahlung der Ware oder Leistung auf einen späteren Zeitpunkt verschieben kann und sie dann entweder in einem Betrag oder in mehreren Raten abbezahlt. Der Vorteile dabei: Mit einer Absatzfinanzierung kann der Verkäufer Waren oder Leistungen verkaufen, die für den Konsumenten ohne die Möglichkeit einer Finanzierung ad hoc nicht bezahlbar gewesen wären. Es wird also dank einer Finanzierung Ware „abgesetzt“ – daher auch der Name. Insbesondere in wirtschaftlich schwierigen Zeiten erweist sich die Absatzfinanzierung als ein Instrument, um verlorenen Umsatz zu kompensieren und Wettbewerbsvorteile vor Mitbewerbern aufzubauen, die keine verlängerten Zahlungsziele anbieten können. Im Englischen Sprachgebrauch wird Absatzfinanzierung häufig durch den Begriff „buy now, pay later“ ersetzt.

”Mit einer Absatzfinanzierung haben Sie für Ihre Kunden das gewisse Extra – größere Spielräume für Großaufträge oder Opportunitäten, da die Rechnungen erst später bezahlt werden können. Das wirkt sich positiv auf die Kundenbindung und ganz klar auf Ihren Umsatz aus.

In der Praxis sind mehrere Begriffe geläufig, die alle ähnliche Prozesse beschreiben: Ob Sie von „Absatzfinanzierung„, „Retail Finance„, „POS-Finance“ oder „Sales Finance“ oder „Buy now, pay later“ hören – am Ende ist immer gemeint, dem Kunden den Kauf von Ware und Leistungen zu ermöglichen, die er nicht sofort in bar bezahlen könnte.

Eine Absatzfinanzierung stellt eine Win-Win-Situation für alle Beteiligten dar. Warum? Der Kunde kann ein Produkt in größeren Mengen einkaufen oder überhaupt eine positive Kaufentscheidung treffen, die er ohne Finanzierungsoption nicht ohne Weiteres hätte treffen können. Ob dringend benötigtes Verbrauchsmaterial oder Bauteile und Maschinen – gerade in wirtschaftlich angespannten Zeiten hilft eine unkomplizierte Absatzfinanzierung. Auf diese Weise lassen sich Sonder- oder Abverkäufe unterstützen sowie größere Chargen an einen Kunden absetzen, der sonst gegebenenfalls nicht über die notwendige Liquidität für einen Großeinkauf verfügen würde. Durch eine spätere Bezahlung des Einkaufs (buy now, pay later) wird das möglich, Doch was bringt’s?

-> Der Händler erreicht dadurch eine Umsatzsteigerung, kann seine Kundenzahl erhöhen und verbessert zudem seine Rendite.

Indem größere Volumina abgesetzt werden, erreicht der Händler ebenso eine Renditeverbesserung. Wird die Finanzierung zudem direkt vom Händler mit angeboten, entfallen langwierige Kreditantragsstrecken und bieten schnelle und unkomplizierte Handlungsmöglichkeiten. Idealerweise muss der Kunde die Ware erst bezahlen, wenn er selbst das Geld für seine Folgeleistung wieder auf dem Konto hat.

Stellt der Händler selbst die Absatzfinanzierung durch die Gewährung von Zahlungszielen dar, spricht man von einem sogenannten Lieferantenkredit. Dabei muss der Lieferant die Liquidität aufbringen und trägt das Risiko eines möglichen Zahlungsausfalls. Um dies zu vermeiden, gibt es unkomplizierte Lösungen. Und da wir nicht nur von Lösungen sprechen, zeigen wir sie Ihnen auch.

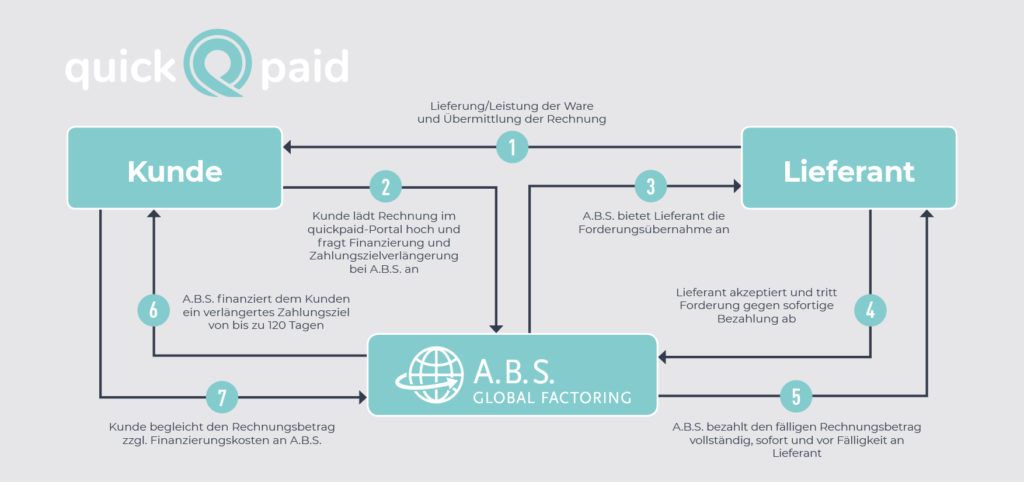

quickpaid ist eine digitale und innovative Lösung zur Absatzfinanzierung, die echten Mehrwert für die Abnehmer schafft und zugleich die Kundenbeziehung stärkt. Denn dank quickpaid müssen sich Ihre Abnehmer keine Kreditlinie vorhalten, sondern können die Einkäufe direkt über das quickpaid-Portal finanzieren – schnell, online, unkompliziert und planbar. Immer genau dann, wenn Bedarf besteht.

Im B2C-Bereich sind Absatzfinanzierungen vor allem aus der KFZ-Branche sehr bekannt und erfreuen sich großer Beliebtheit. Bei der A.B.S. bauen wir Absatzfinanzierungslösungen im B2B-Bereich. Typische Anwender sind hier z.B. der Baustoffhandel, der Lebensmittelhandel, der Elektrogroßhandel. Auch viele Produktionsbetriebe nutzen innovative Maßnahmen zur Kundenbindung und erweitern ihr Produktportfolio um die Finanzierungsoption.

Gerade in den Branchen, die in den vergangenen Monaten besonders von Corona-Lockdown betroffen waren, werden die Gelder für Investitionen knapp sein. Hier lautet die Lösung für viele Fachhändler und Hersteller, um dem Umsatz zu befeuern: Absatzfinanzierung.

Gerne entwickeln wir auch für Ihr Unternehmen eine passende Lösung.

Sehen Sie hier einen realen Beispielfall eines Unternehmens, das quickpaid zur Absatzfinanzierung einsetzt, und unsere Infobroschüre zum Download:

Hat sich ein Unternehmen entschlossen, seinen Kunden eine Absatzfinanzierung anzubieten, ist es wichtig, dass die Prozesse schnell, einfach und digital durchlaufen. Das ist bei quickpaid der Fall.

Hier wählt der Kunde im Online-Portal die gewünschte Zahlungszielverlängerung von 60, 90 oder 120 Tagen aus. Doch Sie als Lieferant können sicher sein, dass Ihre Rechnungen durch einen etablierten und erfahrenen Finanzdienstleister professionell abgewickelt werden und zuverlässig und ohne Verzögerungen bezahlt werden. Damit profitieren Sie als Lieferant von einem kontinuierlichen und sicheren Zahlungsfluss und sind vor einem Risiko durch Forderungsausfall gefeit.

Sie haben also die Zahlungssicherheit von Vorkasse und müssen sich keine Gedanken mehr um Zahlungsziele machen – denn diese wählt Ihr Abnehmer bei quickpaid. Aufwendige Bonitätsprüfungen und Mahnwesen entfallen und Sie sparen somit Zeit und Geld.

Viele Lieferanten schließen zudem eine Warenkreditversicherung ab, um sich vor den Risiken eines Forderungsausfalles zu schützen. Auch diese Ausgabe wird mit quickpaid hinfällig. Falls es die Wettbewerbssituation erfordert, können Sie die Kosteneinsparungen sogar durch günstigere Preise an Ihre Kunden weitergeben. Durch die zusätzliche Finanzierungsoption beim Kauf kann das Kundenportfolio ausgeweitet und gesteuert werden. Mit diesem Angebot kann sich Ihr Unternehmen ohne eigene Investitionen und weitere Risikoübernahme vom Wettbewerb absetzen.

Bei der Entscheidung über zukünftige Geschäftsbeziehungen, insbesondere zu Banken, spielt die Bilanzstruktur eine wichtige Rolle. Nicht zuletzt entscheidet sie darüber, ob und zu welchen Konditionen Kredite gewährt werden können. Hier hebt eine Absatzfinanzierung mit quickpaid Optimierungspotential. Denn durch die schnelle Liquidität, die Sie erhalten, wenn Ihre Kunden über quickpaid bezahlen, reduzieren Sie ganz signifikant Ihre Außenstände. Ihre Rechnung wird unmittelbar beglichen. Lange Wartezeiten, bis Sie endlich einen Zahlungseingang für die erbrachte Leistung verbuchen können, entfallen somit.

In der Folge können Sie auch Ihre Verbindlichkeiten sehr viel schneller reduzieren und verkürzen damit Ihre Bilanzsumme. Kurz: Sie haben eine off-balance-Lösung als Synergie, denn mit quickpaid verbessert sich Ihre Eigenkapitalquote und damit auch Ihr Rating!

Eine andere Möglichkeit, Ihre Bilanzstruktur und Ihr Rating zu optimieren ist Factoring.

Nicht jedes Unternehmen arbeitet nach dem gleichen Muster. Daher gibt es auch nicht nur den einen Weg, wie eine Absatzfinanzierung implementiert werden kann. Das hängt sowohl von den strategischen Zielen des Unternehmens, seiner Größe und Struktur, sowie dem Grad der Digitalisierung der Verkaufsprozesse ab. Zudem kann die Finanzierungsoption für einzelne, ausgewählte Abnehmer oder innerhalb eines Rahmenvertrages für das gesamte Kundenportfolio aufgesetzt werden. Daher können wir hier keine allgemeingültig Musterlösung anbieten, sondern wir unterstützen Ihr Unternehmen so, wie es notwendig und sinnvoll ist.

Unabhängig davon, ob Sie einzelne Kunden ansprechen oder wir eine systematische Implementierung in Ihren Bestellprozess vornehmen: Sie werden jedesmal informiert, wenn ein Kunde eine Rechnung finanzieren möchte. Damit wir die Finanzierung übernehmen und den Rechnungsbetrag umgehend an Sie auszahlen können, ist einmalig eine formale Forderungsabtretung erforderlich. Dieser Prozess läuft vollkommen digital und in der Folge erhalten Sie die Rechnungsbeträge zusammen mit einem Zahlungsavis innerhalb von 48 Std auf Ihrem Konto. Einfacher geht’s nicht!

Für den Lieferanten / Verkäufer entstehen keinerlei Kosten für eine Absatzfinanzierung durch quickpaid. Die Kosten für die Zahlungszielverlängerung trägt der Abnehmer.

Es gibt allerdings auch Fälle, in denen der Lieferant die Finanzierungsgebühr subventioniert oder die Provisionserlöse teilt – das hängt ganz vom Einzelfall ab, ist aber unabhängig von quickpaid eine Entscheidung des Lieferanten.