Ein Leben ohne Risiko gibt es nicht. Was im Privaten gilt, das gilt vielleicht im Geschäftsleben umso mehr. Auch das Jahr 2023 wird wieder viele Risiken für jeden von uns bereit halten. Zum Beispiel das eines unvorhergesehenen Zahlungsausfalls. Teilweise ahnen wir die Risiken aktuell noch nicht einmal. Doch erfolgreich sind schon immer diejenigen gewesen, die ihr Risiko im Griff haben. Daher ist ein aktives Risikomanagement ein Schlüsselfaktor für den privaten aber natürlich auch den unternehmerischen Alltag. Doch was bedeutet eigentlich Risikomanagement für Unternehmen?

Beim Risikomanagement geht es um die systematische Erfassung und Einschätzung von Risiken für ein Unternehmen. Der Begriff Risiko beschreibt die Eintrittswahrscheinlichkeit eines negativen Ereignisses, mit dem ein möglicher Schaden für das Unternehmen entstehen kann. Viele Unternehmen kennen nur zwei Risikostrategien: Entweder das Risiko komplett zu vermeiden oder ein Risiko zu ignorieren. Beide sind der falsche Weg.

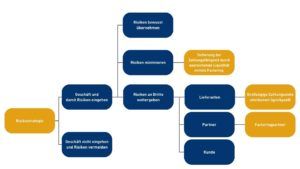

Dabei gibt es Möglichkeiten, mit dem Risiko aktiv umzugehen. Es lassen sich vier Strategien für den Umgang mit Unternehmensrisiken unterscheiden: Risiken lassen sich:

Erfolgreiche Unternehmen reagieren proaktiv auf neue Herausforderungen, indem sie Prozesse neu definieren, Innovationen planen und umsetzen oder neue Märkte erschließen. Oft richtet sich dabei der Blick auf große politische, gesamtwirtschaftliche oder strukturelle Themen und deren Risikobewertung. Doch sehr oft wird man dabei von einer vermeintlichen Kleinigkeit eingeholt, die man gar nicht beachtet hat: Dem Risiko, das dadurch entsteht, dass die eigenen Kunden und Abnehmer ihr Risiko nicht im Griff haben. Denn eines ist klar: bereits kleine Zahlungsausfälle können eine große Wirkung auf Ihr Geschäft entfalten, die im Zweifel die ganzen großen Strategien obsolet macht!

Schauen wir uns ein Beispiel an: Ein Kleinunternehmen mit einem Jahresumsatz von 1 Mio. EUR erwirtschaftet einen Gewinn von 80.000 EUR, also eine Rendite von 8%.

Wenn es nun eine Ausfallquote von 2% hat, bedeutet das einen Verlust von 20.000 EUR. Um diesen Verlust wieder auszugleichen, muss der Betrieb jedoch seinen Umsatz um sage und schreibe 33%, also um 333.333 EUR steigern – und das ist eine ganze Menge!

Sollte das Unternehmen nur 4% Rendite erwirtschaften, sieht das Verhältnis noch dramatischer aus. Jetzt haben bei gleichen Annahmen die 2% Forderungsausfall den Jahresgewinn ohne Ausfälle halbiert – das Unternehmen muss also seinen Jahresumsatz verdoppeln, um den Schaden wieder auszugleichen.

Dieses Zahlenbeispiel ist nur kleines Rechenexempel mit einfachen Zahlen. Es zeigt aber sehr schön den Effekt:

Nur weil ein lächerlich kleiner Prozentsatz von 2% an Rechnungen nicht bezahlt wird, muss der ganze Betrieb doppelt so viel leisten! Eine derartige Anstrengung können die wenigsten Unternehmen aus dem Stand schaffen – und selbst wenn … wer garantiert, dass dann nicht wieder Forderungen unbeglichen bleiben?

Und was passiert, wenn die Ausfallquote nur ganz leicht von 2 auf 3% ansteigt? Steuerabgaben auf die erzielten Gewinne sind bei dieser Betrachtung nicht berücksichtigt, sie würden das Bild aber weiter verschärfen.

…weiß Finanzierungsexperte Helmut Karrer und gibt Unternehmen 4 Tipps an die Hand, wie sie Forderungsausfälle vermeiden und das Risikomanagement deutlich verbessern können:

Vertrauen ist gut, aber vertrauen Sie – zumindest bei größeren Aufträgen – nicht blind, sondern informieren Sie sich über die Zahlungsfähigkeit Ihrer Kunden. Schließlich leihen Sie Ihren Kunden mit jedem produzierten Auftrag Geld, solange bis seine Zahlung eintrifft. Recherchieren Sie über Ihre persönlichen Netzwerke, das Internet oder Berufsverbände und machen sich ein Bild von Ihren Abnehmern.

Als weitere Maßnahme können Angebote von Auskunfteien genutzt werden, die eine Einschätzung der Bonität Ihrer Kunden abgeben. Im Zuge von Factoring wird auch immer einer Bonitätsprüfung bei Ihren Kunden durchgeführt. Mit einer Vorab-Bonitätsprüfung können Sie zwar das Ausfallrisiko mindern, vollständig verhindern können Sie säumige Zahler aber nicht. Diese Wirkung entfaltet jedoch der Abschluss einer Warenkreditversicherung. Sie lohnt sich umso mehr, je kleiner die Rendite und je höher die Ausfallquote ist, um im eingangs erwähnten Beispiels zu bleiben. Dafür fallen die Versicherungsprämie und meist eine Selbstbeteiligung an. In der Praxis wird es aufgrund der steigenden Insolvenzzahlen aktuell jedoch immer schwieriger, eine WKV überhaupt oder zu bezahlbaren Konditionen abschließen zu können.

Alternativ kann man die Vorteile der ersten beiden Tipps kombinieren, das Risiko übertragen und gleichzeitig Liquidität, professionelles Debitorenmanagement und positive Effekte zur Bilanzoptimierung generieren – das wäre das klassische A.B.S. Factoring. Damit können Sie sich das Nachverfolgen ausstehender Rechnungen sparen, denn diese sind zu 100% gegen Forderungsausfall versichert. Ein böses Erwachen aufgrund unbezahlter Kundenrechnungen ist daher ausgeschlossen. Das spart Ihnen Zeit und Kosten, die Sie lieber für Ihr Kerngeschäft einsetzen. Vor allem aber bewirkt Factoring einen signifikanten Liquiditätszufluss und wandelt Ihre Forderungen in bare Münze um. Dieser Umtausch wirkt sich positiv auf Ihre Bilanz aus. Die Bilanzsumme verkürzt sich und mit der frei werdenden Liquidität können teure Verbindlichkeiten zurückgeführt werden – kurzum, die Eigenkapitalquote steigt.

Alle Vorteile von A.B.S. Factoring lesen Sie hier.

Eine weitere Möglichkeit, Verluste durch Forderungsausfall einzudämmen, ist die Beauftragung eines Inkassounternehmens, aber bitte eines seriösen, wie der Eurincasso GmbH. Sie sind zwar, anders als beim Factoring, nicht vor Forderungsausfall geschützt, aber wenn das Kind schon in den Brunnen gefallen ist, haben diese Spezialisten deutlich höhere Erfolgsquoten als Sie selbst. Das gesamte Mahnwesen bis hin zur gerichtlichen Beitreibung erfolgt effizienter und kann im Ernstfall bereits verloren geglaubtes Kapital sichern. Über 6 Mrd Euro führen deutsche Inkassounternehmen jährlich auf diese Weise wieder in den Wirtschaftskreislauf zurück.

Wenn diese Hausaufgaben gemacht sind, und ein Unternehmen das Risiko des Zahlungsausfalls gut gemanaged und maximal minimiert hat, dann lohnt es sich, den Blick wieder zu öffnen und zu überlegen:

Wie kann ein Unternehmen nun seine Risiken und sogleich seine Chancen in seinem Marktumfeld aktiv nutzen und einen Wettbewerbsvorteil daraus generieren?

Die folgende Abbildung veranschaulicht ein intelligentes Risikomanagement und weist Wege auf, wie Unternehmen strategisch mit Risiken umgehen können.

Risikomanagementstrategie, dazu in Anlehnung an McKinsey

Entscheidet sich ein Unternehmen bewusst, das Geschäft und somit ein Risiko einzugehen, gibt es mehrere Wege weiterhin zu verfahren. Es ist im Einzelfall abzuwägen und vom Geschäftsmodell abhängig, welche Strategie und welche Strategiekombinationen unternehmerisch und wirtschaftlich sinnvoll sind. Hierbei bietet die A.B.S. Global Factoring ein breites Angebot, welches in der Abbildung in gelb dargestellt ist, um Sie in Ihren Risikomanagement bestmöglich zu unterstützen oder dieses sogar für 100%-ige Sicherheit zu übernehmen. Denn eins ist klar: Wer das Risikomanagement beherrscht und einen starken Partner an seiner Seite hat, kann aus seinen Risiken ein profitables Geschäft machen und Wettbewerbsvorteile für sich nutzen.

Ein Unternehmen kann ein Risiko dann am besten selbst tragen, wenn es das Risiko einschätzen und quantifizieren oder wenn es das Risiko besser als andere managen kann. Hierbei lohnt es sich, die Risiken nach Eintrittswahrscheinlichkeit und potenzieller Schadenshöhe zu qualifizieren. Qualitätskontrolle zum Ausschluss von Produkthaftung sowie Wartung und Instandhaltung von Maschinen sind Beispiele für die Abwendung von Risiken mit hoher Eintrittswahrscheinlichkeit und geringer Schadenshöhe.

Ist die zu erwartende Schadenshöhe groß, müssen Puffer angelegt werden, die im Schadensfall Handlungsalternativen ermöglichen. Dazu zählen:

Risiken, die sich vom Unternehmen nicht gut einschätzen lassen, sollten nach Möglichkeit an Dritte ausgelagert werden. So trägt beispielsweise der Staat besonders hohe Risiken wie durch Naturkatastrophen oder terroristische Anschläge. Aber auch in anderen Bereichen hat er ein Sicherungssystem etabliert wie z.B. die Absicherung von Auslandsexporten durch sogenannte Hermesbürgschaften. Auch Versicherungen nehmen Risiken ab. Die Bedingungen und Möglichkeiten hierzu müssen im Einzelfall ausgehandelt werden und hängen in der Regel von Verhandlungsgeschick und Marktmacht ab. Weiterhin können auch Partnerunternehmen, Kunden und Lieferanten an der Risikoabsicherung beteiligt werden – siehe Abbildung Risikomanagementstrategie.

Die oben genannten und in der Abbildung Risikomanagementstrategie zusammengefassten Argumente zeigen es ganz deutlich: Das unternehmerische Risiko lässt sich in vielerlei Hinsicht besser bewältigen, wenn ausreichend Liquidität zur Verfügung steht. Doch wie lässt sich Liquidität generieren?

Die beste Methode ist es, nicht auf fremdes Kapital und damit fremdgesteuerte Strategien zurückzugreifen, sondern eigene, bereits selbst erwirtschaftete Assets einzusetzen: Die Bilanzposition der Forderungen aus Lieferung und Leistung. Sicherlich steckt hier auch bei Ihnen Potential?

Die A.B.S. Global Factoring AG unterstützt Sie hierbei auf zwei Arten: Mit unserem Full-Service-Factoring-Angebot kann ein innovatives Finanzierungsinstrument eingesetzt werden, das zuverlässig frische Liquidität generiert. Dabei verkauft das Unternehmen seine Forderungen an uns und erhält den Gegenwert unmittelbar ausbezahlt. Der Vorteil dabei: Sie sind unabhängig vom gewährten Zahlungsziel, müssen nicht auf den Zahlungseingang Ihrer Kunden warten und sind direkt wieder handlungsfähig. Damit schaffen Unternehmen aus eigenen Mitteln und umsatzkongruent den nötigen finanziellen Spielraum für Investitionen und Wachstum ohne Bankkredit. Als zusätzliche Serviceleistung wird auch das komplette Debitorenmanagement inklusive Bonitätsprüfung, Mahnwesen und Inkasso übernommen und somit ein 100%-iger Schutz vor Forderungsausfällen gewährleistet. Ein weiterer Vorteil für Sie ist auch: Durch die Auslagerung des Forderungsmanagements haben Sie nicht nur ihr Risiko minimiert, sondern können sich auch gleichzeitig wieder mehr auf Ihr Kerngeschäft konzentrieren.

Um die Liquiditätssteuerung beim Wareneinkauf zu optimieren, bietet die A.B.S. zudem eine innovative, digitale und schnelle Form der Einkaufsfinanzierung an. Dazu wurde das quickpaid-Onlineportal entwickelt Hierbei handelt es sich um eine Form der Einkaufsfinanzierung, mit der Waren und Dienstleistungen vorfinanziert und zu einem späteren Zeitpunkt bezahlt werden. Die Rückzahlung erfolgt wahlweise 60, 90 oder 120 Tage später. Eine clevere Liquiditätssteuerung ermöglicht es Unternehmen somit, Ihre Ware dann zu bezahlen, wenn sie ihren Umsatz bereits getätigt haben. Oft stärkt die Nutzung von quickpaid als Zahlungsoption auch die Position beim Lieferanten. Denn diese profitieren ebenso von der schnellen und zuverlässigen Zahlung ihrer Rechnungen sowie der Übernahme des Ausfallrisikos durch die A.B.S..

Die A.B.S. Global Factoring AG ist seit mehr als 26 Jahren ein starker Partner von mittelständischen Unternehmen und trägt wesentlich zur Liquiditätsoptimierung und dem Riskikomanagement ihrer Kunden bei. Selbst bei Insolvenzfällen lassen wir Sie nicht im Stich und finden zukunfstsgewandte Lösungen.

Wer Risikomanagement beherrscht und seine Liquidität klug steuert, kann auch in herausfordernden Zeiten ein lukratives Geschäft machen, seine Ertragspotenziale ausschöpfen und gegebenenfalls sogar von einer Marktkonsolidierung profitieren.