Ob es sich um globale Pandemien, wirtschaftliche Abschwünge oder andere Herausforderungen handelt: Die Fähigkeit, auf Krisen angemessen zu reagieren, kann über das Überleben oder den Untergang eines Unternehmens entscheiden. Was privat und persönlich gilt, lässt sich auch im unternehmerischen Sinne lehren: Manchmal ist man gezwungen, neu zu denken und sich flexibel auf unvorhersehbare Situationen einzustellen. Um das Krisenmanagement in Unternehmen zu strukturieren, leistet ein Krisenplan gute Dienste.

Wir teilen unser Wissen aus 25 Jahren Krisenmanagement in Unternehmen samt unserer Krisenmanagement-Checkliste mit Ihnen. Darüber hinaus erklärt Helmut Karrer aus dem A.B.S. Global Factoring Vorstand als Experte, welche Maßnahmen sinnvoll und notwendig sind, um eine Krise zu überwinden. Was klappt gut und wo gibt es die größten Probleme?

Diese Fragen sollten sich Unternehmen beim Krisenmanagement stellen:

Viele dieser Fragen müssen Sie auch im Gespräch mit Ihrer Hausbank beantworten können, wenn Sie Fördermittel von der KfW beantragen wollen. Dabei müssen Sie insbesondere dokumentieren, dass der Liquiditätsengpass seine Ursache in der Corona-Pandemie hat und das Unternehmen nicht bereits vorher Liquiditätsschwierigkeiten hatte, bzw. wie die Liquiditätsentwicklung ohne die Corona-Krise verlaufen wäre. Lesen Sie dazu auch unseren Beitrag zum Insolvenzantragsrecht.

Unternehmen sollten im Krisenmanagement auch „out of the box“ denken, denn in den seltensten Fällen lassen sich wirksame Maßnahmen mit kleinen Änderungen bewirken.

Besprechen Sie mit Ihrem Führungsteam, welche Auswirkungen die Krise im Worst-Case-Szenario auf Ihr Unternehmen haben könnte. Auch hier gilt: Alle müssen den Ernst der Lage erkennen, denn nur so erwächst Zusammenhalt und konsequentes Handeln.

Informieren Sie dann auch Ihre Belegschaft frühzeitig und umfassend, was die Krise konkret für das eigene Unternehmen bedeuten könnte. Nennen Sie die Dinge klar beim Namen, wie Kurzarbeit, Urlaubsverzicht und Ähnliches. Vergessen Sie dabei aber nicht den Blick nach vorne. Vielleicht haben Sie als Unternehmen auch schon andere Krisen gemeistert, auf die Sie sich beziehen können. Das Führungsteam sollte Zuversicht und Entschlossenheit ausstrahlen.

Haben Sie auch ein offenes Ohr für die Sorgen Ihrer Mitarbeiter und geben Sie Orientierung und Halt. Wenn Sie Vertrauen und Zuversicht ausstrahlen, kann aus der Krise neuer Teamgeist entstehen, der auch lange nach der Krise noch trägt.

In einer Krise ist viel Bewegung im Markt. Durch die veränderten Rahmenbedingungen ändert sich auch das Nachfrageverhalten der Kunden. Auch die Wettbewerbssituation kann sich verändern, wenn Mitbewerber in die Insolvenz gehen, ihre Strategie oder Produktpalette ändern. Hier gilt es am Ball zu bleiben und das eigene Geschäftsmodell permanent zu hinterfragen.

Die genannten Ratschläge umzusetzen, Akutmaßnahmen einzuleiten und zu kommunizieren, kostet viel Kraft und Energie – das ist klar. Und dennoch: Denken Sie auch schon die Zeit nach der Krise! Eine Krise bringt auch immer Chancen mit sich – sei es, dass Projekte, die Sie schon lange in der Pipeline hatten, plötzlich umgesetzt werden können, dass Ihr Team besser kommuniziert oder dass Sie neue, lukrative Geschäftsfelder entdecken. Weiten Sie daher Ihre gedanklichen Szenarien auf die Zeit nach der Krise aus.

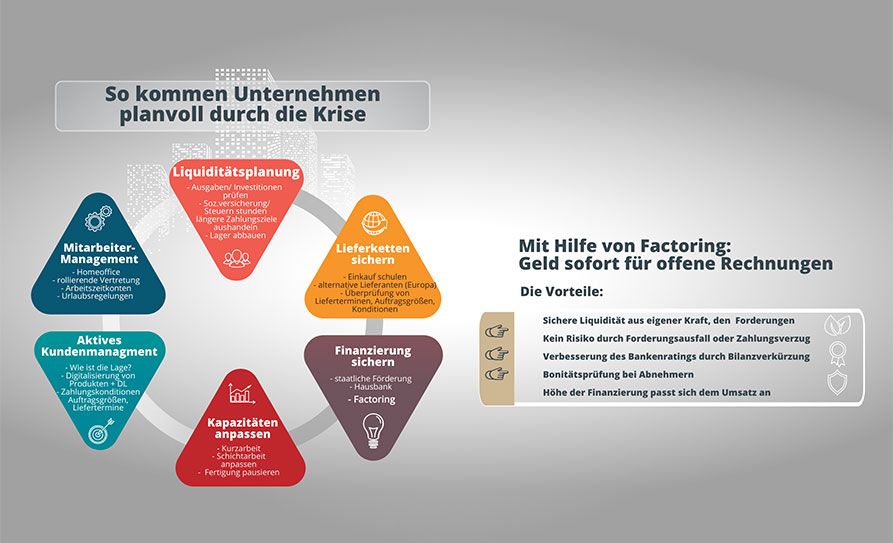

Eine Krise wie die Corona-Pandemie kann selbst Unternehmen, die gut gewirtschaftet haben und solide aufgestellt waren, mit voller Wucht treffen. Hier ist gutes Krisenmanagement gefragt, bei dem Unternehmen auch selbst Vorsorge treffen sollten, um die Liquidität zu sichern. Dabei gewinnt gerade Factoring in der Mittelstandsfinanzierung und im Krisenmanagement von Unternehmen an Bedeutung. Schließlich können der schnelle Liquiditätszufluss und die Absicherung vor Forderungsausfällen entscheidend sein.

„Viele Unternehmen betreiben derzeit Krisenmanagement. Die Nachfrage nach Factoring steigt momentan spürbar“, erklärt Helmut Karrer, Vorstand bei A.B.S. Global Factoring AG und Mitglied des Vorstands des Deutschen Factoring Verbandes e.V. „Viele Fachverbände empfehlen ihren Mitgliedsunternehmen Factoring in ihren Tipps aus zur Krisenbewältigung als probates Mittel für die Liquiditätssicherung. Das spürt unsere Branche.“

Beim Full Service Factoring kauft ein Factoring Unternehmen die Forderungen eines Unternehmens und zahlt im Gegenzug den Rechnungsbetrag innerhalb von 24 Stunden an den Factoring-Kunden aus. Das Risiko des Forderungsausfalls geht dabei zu 100 % auf das Factoring Unternehmen über und nimmt dem Factoring-Anwender zuverlässig die Sorge vor Zahlungsverzügen und Delcredererisiken. Das erspart vielen Unternehmen Ängste und ergibt belastbare Sicherheit in Krisenzeiten.

Der Factoring-Anwender wird zudem laufend mit Bonitätsinformationen zu seinen Geschäftspartnern versorgt. Das ist eine wertvolle Frühwarnfunktion. Diese Leistung ist bei A.B.S. Factoring sowohl bei Neu- als auch bei Bestandskunden automatisch inkludiert. Sie hilft Unregelmäßigkeiten oder möglichen Insolvenzen frühzeitig entgegenzuwirken.

Eine spürbare Entlastung erfährt der Factoring-Anwender zudem dadurch, dass der Factoring Anbieter das Forderungsmanagement übernimmt. So werden zusätzliche operative Ressourcen freigesetzt, die gerade in Krisenzeiten dringend für das Kerngeschäft benötigt werden.

Ein weiterer positiver Nebeneffekt: Durch die mit dem Forderungsverkauf einhergehende Bilanzverkürzung verbessert sich das Bankenrating. Das wirkt sich in der Folge wiederum positiv auf die Bewilligung und die Kosten von Bankkrediten aus. „Dieser Effekt sollte gerade momentan nicht unterschätzt werden“, betont Helmut Karrer.

Ein weiterer Punkt ist Helmut Karrer wichtig: „Wir wollen heimische Unternehmer mit unserer bankenunabhängigen Finanzierung in ihrem Krisenmanagement unterstützen. Denn wer jetzt nicht schnell handelt, wird früher oder später in Liquiditätsengpässe geraten. Wir sehen bei vielen unserer Kunden, dass die längere Ausnutzung der Linien durch den Forderungsverkauf einen enormen Vorteil bringt, da sie so den eigenen Kunden längere Zahlungsziele einräumen können und trotzdem unabhängig von deren Zahlungsverhalten sind. Dies ist bei der Krisenbewältigung ein großer Vorteil.

Es gibt aber auch immer noch viele mittelständische Unternehmen, die sich gar nicht im Klaren sind, dass sie Liquidität in ihren Forderungen gebunden haben und diese aktiv steuern könnten. Vielmehr nutzen sie dann passive Instrumente, die erst greifen, wenn die Forderungen schon überfällig sind. Hier lohnt es sich gerade jetzt, bisher ungenutzte Potenziale auszuschöpfen und da sind für viele Unternehmen die eigenen Forderungen ein ganz wesentliches Asset.“

Auch die Kunden von Factoring-Anwendern können als Rechnungsempfänger von Factoring profitieren. Denn durch Factoring ist das rechnungsstellende Unternehmen in der Lage, längere Zahlungsziele anzubieten. Das kann beim Rechnungsempfänger der entscheidende Zeitvorteil sein, der Aufträge und damit Umsatz sichert.

„Es werden auch wieder bessere Zeiten für die Unternehmen kommen. Trotzdem werden sich auch nach der Krise viele KMU stärker als vorher mit Finanzierungsthemen befassen müssen“, ist sich Helmut Karrer sicher. Unternehmen, die Anschubfinanzierungen benötigen, sollten daher frühzeitig entsprechende Liquiditätsplanungen vornehmen.

„Als umsatzkongruentes Finanzierungsinstrument passt sich Factoring der jeweiligen Unternehmensentwicklung atmend an und kann bereits frühzeitig installiert werden“, so Helmut Karrer, „denn Kosten fallen nur auf getätigten Umsatz an.“

So kann Factoring auch schon während der Krise flexibel genutzt und die Liquidität für neues und existenzsicherndes Wachstum bereits heute bereitgestellt werden. „Am Ende ist es einfach auch ein gutes Gefühl, bei seiner Liquiditätsplanung nicht auf den Staat oder fremde Kapitalgeber angewiesen zu sein, sondern sich die benötigte Energie aus seinen eigenen, erbrachten Leistungen zu ziehen.“